Les tarifs des assurances sont sur le point d’augmenter de manière significative, provoquant des inquiétudes parmi les consommateurs. En raison de multiples facteurs, les ménages pourraient faire face à des primes d’assurance qui grimpent en flèche d’ici 2026. Ce contexte de hausse généralisée est soulevé par les assureurs, soucieux de leur viabilité face à des événements climatiques de plus en plus fréquents et coûteux.

Les raisons de la hausse des tarifs d’assurance en 2025

Plusieurs éléments expliquent l’envolée des tarifs d’assurances, impactant directement le budget des ménages :

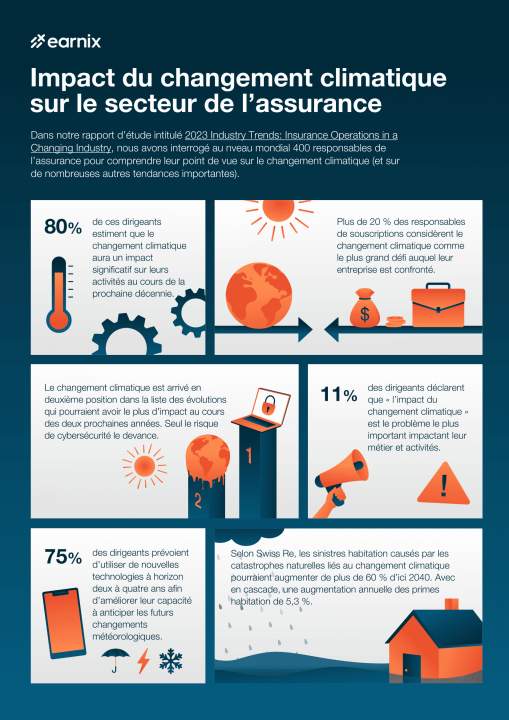

- Événements climatiques : L’augmentation de la fréquence et de l’intensité des catastrophes naturelles, comme les cyclones et les inondations, a un coût désastreux pour les assureurs, entraînant une hausse des primes.

- Inflation : La hausse des prix des matériaux et de la main-d’œuvre pour les réparations exacerbe le problème, rendant nécessaire une augmentation des primes d’assurance.

- Sinistralité accrue : Les coûts des sinistres sont en forte hausse, avec des rapports de pertes significatives dues à des émeutes urbaines et à d’autres types de dommages.

L’impact des catastrophes naturelles sur les primes

En janvier 2025, des intempéries comme le cyclone Garance ont occasionné de lourdes pertes pour les assureurs. Le coût total de ces événements n’est pas encore établi, mais on anticipe déjà des augmentations de primes pour compenser ces nouvelles dépenses.

| Catastrophe | Particularités | Coût Estimé (en millions €) |

|---|---|---|

| Cyclone Garance | Dévastation à La Réunion | À déterminer |

| Crues dans l’ouest | Inondations majeures | À déterminer |

Comment l’inflation affecte les primes d’assurance

Dans un contexte économique où l’inflation est omniprésente, le coût des réparations augmente également. Cela impacte directement les tarifs d’assurance, car les assureurs doivent ajuster leurs prix pour couvrir ces dépenses supplémentaires. En conséquence, les assurés feront face à une réalité difficile : la nécessité de comparer les tarifs pour trouver les meilleures options. Selon des études récentes, les augmentations pourraient atteindre de 6 à 12% pour les assurances habitation.

Les émeutes urbaines et leurs coûts pour les assureurs

Un autre aspect à prendre en compte est le coût des émeutes urbaines. Par exemple, les émeutes en Nouvelle-Calédonie en 2024 ont coûté aux assureurs plus de 400 millions d’euros. Ces frais sont souvent répercutés sur les consommateurs, augmentant encore les prime d’assurance.

- Création d’un fonds « émeutes » pour atténuer ces coûts

- Appel à une meilleure distribution des risques entre assureurs

Les nouvelles options d’assurance face à la hausse des tarifs

Pour faire face à l’augmentation des coûts, certains ménages se tournent vers des assurances à bas prix. Ces offres, bien que plus attractives financièrement, possèdent souvent de moins bonnes couvertures et des franchises plus élevées. Voici quelques caractéristiques de ces produits :

- Tarif réduit mais couverture minimale

- Franchises élevées

- Adaptées aux budgets limités des consommateurs

Étant donné l’obligation de couvrir certains biens, comme les véhicules ou les logements en location, la gestion du budget assurance devient cruciale. Les assurés sont donc incités à évaluer leurs options à la recherche du meilleur rapport qualité-prix.

Prévisions et recommandations pour les consommateurs

Face à cette situation, il est conseillé aux consommateurs d’être proactifs dans la gestion de leur assurance. Voici quelques recommandations :

- Comparer les prix régulièrement pour identifier les meilleures offres.

- Considérer des produits d’assurance alternatifs en fonction de leurs besoins spécifiques.

- Renseigner sur les variations tarifaires en fonction des régions.

Au fur et à mesure que les défis s’amplifient, comprendre les tendances du marché assure une meilleure préparation financière pour les ménages. Les consommateurs doivent rester vigilants face à l’augmentation prévue des tarifs et à l’impact de l’inflation sur leur pouvoir d’achat. En s’informant et en préparant leur budget, ils contribueront à minimiser les effets de cette hausse sur leurs finances. Pour davantage de conseils sur l’assurance et les stratégies d’économies, consultez aussi notre guide sur les tarifs d’assurance.

Expert en véhicules électriques et passionnée par l’innovation, je suis spécialisée dans l’univers Tesla depuis plus de cinq ans. À 30 ans, j’accompagne les particuliers et les entreprises dans leur transition vers une mobilité durable, en offrant des conseils sur les modèles, l’autonomie et les infrastructures de recharge. Mon objectif est de rendre l’expérience Tesla accessible et agréable pour tous.