La hausse des tarif d’assurance immobilière en 2025 a suscité des préoccupations au sein de la législature, qui s’emploie à identifier des solutions efficaces. Dans un contexte marqué par des augmentations significatives des primes, les législateurs se penchent sur plusieurs facteurs causals.

Analyse des causes de la hausse des tarifs d’assurance immobilière

Les compagnies d’assurance attribuent l’augmentation des tarifs à divers enjeux, notamment l’augmentation des coûts de construction, la multiplication des catastrophes naturelles et des problèmes liés au système juridique. Les lobbys de l’assurance mettent en avant ces facteurs lors des discussions législatives. En outre, il a été observé une inquiétude croissante vis-à-vis de la rentabilité des compagnies, qui versent plus de fonds qu’elles n’en reçoivent.

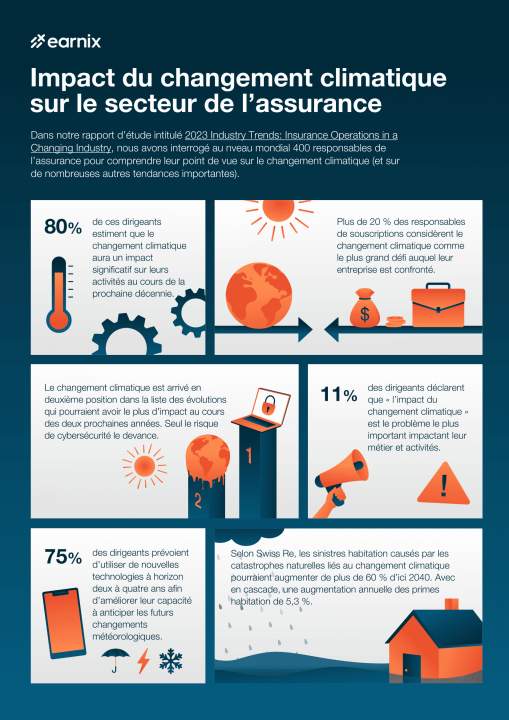

Impact du changement climatique sur les primes

Le changement climatique est également une préoccupation majeure. Selon plusieurs études, il contribue à l’accentuation des risques, rendant les primes d’assurance moins accessibles pour de nombreux propriétaires. Des rapports montrent que, par exemple, les primes ont augmenté de 10 % en moyenne entre 2021 et 2024 à Montana, une tendance observée au niveau national également. Cela soulève la question de la protection des consommateurs face à ces hausses.

Études en cours et solutions envisagées

Au sein de la législature, la résolution 61 de la session législative de 2025 a été adoptée, prévoyant une étude approfondie sur l’assurance immobilière. Ce projet a été jugé prioritaire et est géré par le comité des affaires économiques, sous la direction du président de la Chambre, Rep. Brandon Ler. Ce comité a déjà reçu des contributions de lobbys d’assurance, de défenseurs des consommateurs et d’organisations de recherche telles que Headwaters Economics.

Faiblesses identifiées et nécessité de régulation

Les défenseurs des consommateurs soulignent le manque de données sur les augmentations des tarifs et la non-renouvellement des politiques d’assurance. Michael DeLong, représentant de la Consumer Federation, a alerté sur ce déficit d’informations, crucial pour comprendre les tendances actuelles. Pour renforcer la régulation dans ce secteur, le recueil de données précises est indispensable.

| Année | Augmentation moyenne des primes (%) | Non-renouvellement des contrats (%) |

|---|---|---|

| 2021 | 4 | 5 |

| 2022 | 6 | 7 |

| 2023 | 8 | 10 |

| 2024 | 10 | 12 |

Répercussions sur le marché de l’assurance

La diminution du nombre d’assureurs sur le marché est une autre conséquence préoccupante. La législature vise à éviter l’exode des dernières compagnies d’assurance. Ler a évoqué la nécessité de réfléchir à des politiques qui assurent une stabilité au sein du marché de l’assurance immobilière, afin de protéger les consommateurs et d’encourager un environnement concurrentiel.

Conclusion sur les politiques publiques à adopter

Face à la hausse des tarifs, le cadre législatif doit évoluer. La combinaison d’une meilleure régulation, d’une collecte de données plus précise, et d’une intervention proactive pour réduire les risques environnementaux est essentielle pour équilibrer les intérêts des assureurs et des consommateurs. Des mesures doivent être prises pour garantir une protection des consommateurs adéquate dans ce secteur en mutation rapide.

Expert en véhicules électriques et passionnée par l’innovation, je suis spécialisée dans l’univers Tesla depuis plus de cinq ans. À 30 ans, j’accompagne les particuliers et les entreprises dans leur transition vers une mobilité durable, en offrant des conseils sur les modèles, l’autonomie et les infrastructures de recharge. Mon objectif est de rendre l’expérience Tesla accessible et agréable pour tous.